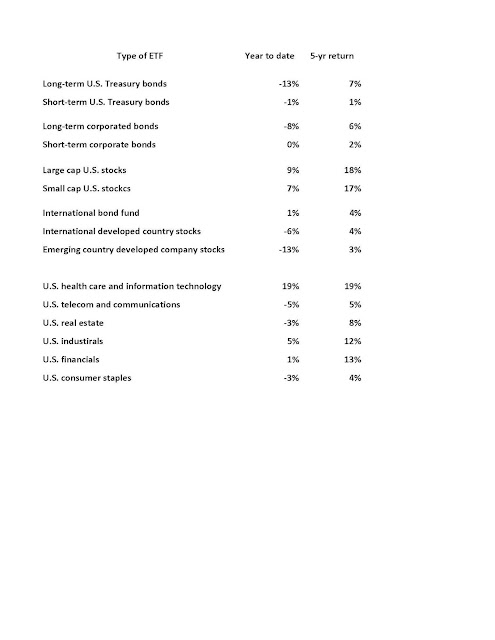

صندوق های قابل معامله در بورس یا ETF ها به عنوان ابزاری مفید برای ارائه روشی کم هزینه به سرمایه گذاران برای سرمایه گذاری در طیف گسترده ای از شاخص های هدف شناخته شده اند. کمتر قدردانی می شود که آنها چقدر می توانند در ارائه اطلاعات در مورد رفتار بازار مفید باشند. در اینجا یک مثال است. جدول زیر دادههای مربوط به بازده تعدادی از ETFهای پرفروش را هم از سال تا امروز و هم در پنج سال گذشته ارائه میکند. جدول چندین ویژگی قابل توجه رفتار اخیر بازار را نشان می دهد.

1.

همه اوراق قرضه، اعم از کوتاه مدت و بلندمدت، و همچنین ایالات متحده و بین المللی، در سال تا به امروز عملکرد ضعیفی داشته اند. طی پنج سال گذشته، اوراق قرضه بلندمدت ایالات متحده عملکرد نسبتاً خوبی داشته اند، اما اوراق قرضه کوتاه مدت و بین المللی عقب مانده اند.

همه اوراق قرضه، اعم از کوتاه مدت و بلندمدت، و همچنین ایالات متحده و بین المللی، در سال تا به امروز عملکرد ضعیفی داشته اند. طی پنج سال گذشته، اوراق قرضه بلندمدت ایالات متحده عملکرد نسبتاً خوبی داشته اند، اما اوراق قرضه کوتاه مدت و بین المللی عقب مانده اند.

2.

سهام ایالات متحده به طرز شگفت انگیزی خوب عمل کرد. طی پنج سال گذشته، بازدهی آنها بیش از 17 درصد در سال بوده است. این موضوع هم برای سهام با سرمایه کوچک و هم برای سهام با سرمایه بزرگ صادق است. حتی پس از این رشد فوقالعاده، عملکرد فعلی با بازدهی نزدیک به 10 درصد از سال تا به امروز قوی باقی میماند.

سهام ایالات متحده به طرز شگفت انگیزی خوب عمل کرد. طی پنج سال گذشته، بازدهی آنها بیش از 17 درصد در سال بوده است. این موضوع هم برای سهام با سرمایه کوچک و هم برای سهام با سرمایه بزرگ صادق است. حتی پس از این رشد فوقالعاده، عملکرد فعلی با بازدهی نزدیک به 10 درصد از سال تا به امروز قوی باقی میماند.

3.

تجربه ایالات متحده در مورد بقیه جهان صدق نمی کند. میانگین بازدهی در پنج سال گذشته حدود 4 درصد بوده است. بازده سال به روز منفی است. سهام بازارهای نوظهور به خصوص ضعیف عمل کرده اند و بازده سال تا به امروز 13 درصد کاهش یافته است.

تجربه ایالات متحده در مورد بقیه جهان صدق نمی کند. میانگین بازدهی در پنج سال گذشته حدود 4 درصد بوده است. بازده سال به روز منفی است. سهام بازارهای نوظهور به خصوص ضعیف عمل کرده اند و بازده سال تا به امروز 13 درصد کاهش یافته است.

4.

در بازار ایالات متحده، بخشهای خاصی بیشترین عملکرد قوی را به خود اختصاص دادند. در خط مقدم سهام فناوری اطلاعات و مراقبت های بهداشتی قرار دارند که بازدهی قابل توجهی در حدود 19 درصد در طول پنج سال گذشته و از سال تا به امروز داشته اند. سایر بخش ها چندان خوب عمل نکرده اند. به عنوان مثال، جدول نشان می دهد که بسیاری از آنها از ابتدای سال کاهش یافته است.

در بازار ایالات متحده، بخشهای خاصی بیشترین عملکرد قوی را به خود اختصاص دادند. در خط مقدم سهام فناوری اطلاعات و مراقبت های بهداشتی قرار دارند که بازدهی قابل توجهی در حدود 19 درصد در طول پنج سال گذشته و از سال تا به امروز داشته اند. سایر بخش ها چندان خوب عمل نکرده اند. به عنوان مثال، جدول نشان می دهد که بسیاری از آنها از ابتدای سال کاهش یافته است.

سرمایهگذاران ممکن است به روشهای متفاوتی به این جدول واکنش نشان دهند، اما در Cornell Capital دلیل بیشتری برای محتاط بودن به ما میدهد. تکیه بر همان بخشهای بازار ایالات متحده برای هدایت بازدههای آتی، با توجه به اینکه سودهای عظیم گذشته منجر به ارزشگذاریهای بالا شده است، محتاطانه به نظر نمیرسد.

شاید زمان آن فرا رسیده باشد که به بخشهای دیگر و کشورهایی که در سالهای اخیر عملکرد خوبی نداشتهاند، نگاهی بیندازیم.

شاید زمان آن فرا رسیده باشد که به بخشهای دیگر و کشورهایی که در سالهای اخیر عملکرد خوبی نداشتهاند، نگاهی بیندازیم.