ارزیابی سود در قلب تجزیه و تحلیل ارزش گذاری و سرمایه گذاری است، اما چندان ساده نیست. رایج ترین معیار سودآوری، بازده حقوق صاحبان سهام یا ROE است. تعریف ROE است

ROE = سود خالص / ارزش دفتری حقوق صاحبان سهام.

زمانی این احتمالاً یک تعریف معقول بود، اما تحولات اخیر هم شمارنده و هم غالب را زیر سوال برده است. شروع با مخرج همیشه یک مشکل بوده است زیرا حسابداری بهای تمام شده تاریخی ممکن است ارزش دارایی های استهلاک پذیر را به درستی منعکس نکند.

به عنوان مثال، ممکن است به دلیل تاثیر تورم دست کم گرفته شود.

به عنوان مثال، ممکن است به دلیل تاثیر تورم دست کم گرفته شود.

اما برای شرکت های مدرن، مشکل بسیار مهم تری وجود دارد. دارایی های نامشهود تولید داخل به سادگی از ترازنامه حذف می شوند. برای بسیاری از شرکتها، از جمله بزرگترین شرکتهای جهان از نظر ارزش بازار، چنین سرمایههای نامشهود تولید شده داخلی، سهم اصلی کل داراییهای سرمایهای را تشکیل میدهند. به عنوان مثال، ارزش دفتری سهام اپل و مایکروسافت به ترتیب 115 و 83 میلیارد دلار است. در حالی که ارزش سهام بازار برای این دو شرکت 1069 میلیارد و 830 میلیارد دلار است. بسیاری از تفاوت ها به دلیل حذف سرمایه نامشهود تولید داخلی از ترازنامه است. این سرمایه می تواند تصاحب شود بسیاری از اشکال، از جمله: نام تجاری، دانش فنی، سازمان شرکتی موثر، اثرات شبکه و روابط با مشتری.

تشخیص اینکه سرمایه تولید شده در داخل مهم است یک چیز است، اما تخمین مقدار آن کاملاً چیز دیگری است.

بر اساس استانداردهای فعلی حسابداری، تقریباً تمام سرمایه گذاری ها در سرمایه نامشهود در صورت سود و زیان هزینه می شود. آنها باید مجدداً به عنوان سرمایه گذاری طبقه بندی شوند. برخی از هزینه ها به وضوح با تولید سرمایه نامشهود مانند بازاریابی، تبلیغات و تحقیق و توسعه مرتبط هستند و بنابراین دسته بندی مجدد نسبتا آسان است. با این حال، نقش سرمایه نامشهود در حال فراگیر شدن است و جداسازی هزینه های مرتبط با آن به طور فزاینده ای دشوار است. به عنوان مثال، ایجاد یک نیروی کار پیچیده، مشارکتی و خلاق نوعی سرمایه نامشهود است. هزینه های سرمایه گذاری مرتبط با این سرمایه بخشی از هزینه های جبران خسارت است، اما مشخص نیست.

بر اساس استانداردهای فعلی حسابداری، تقریباً تمام سرمایه گذاری ها در سرمایه نامشهود در صورت سود و زیان هزینه می شود. آنها باید مجدداً به عنوان سرمایه گذاری طبقه بندی شوند. برخی از هزینه ها به وضوح با تولید سرمایه نامشهود مانند بازاریابی، تبلیغات و تحقیق و توسعه مرتبط هستند و بنابراین دسته بندی مجدد نسبتا آسان است. با این حال، نقش سرمایه نامشهود در حال فراگیر شدن است و جداسازی هزینه های مرتبط با آن به طور فزاینده ای دشوار است. به عنوان مثال، ایجاد یک نیروی کار پیچیده، مشارکتی و خلاق نوعی سرمایه نامشهود است. هزینه های سرمایه گذاری مرتبط با این سرمایه بخشی از هزینه های جبران خسارت است، اما مشخص نیست.

یکی دیگر از مواردی که حسابداری سرمایه نامشهود را دشوار می کند، حسابداری استهلاک آن است. در حالی که تأثیر فرسودگی بر سرمایه فیزیکی را می توان مستقیماً مشاهده کرد، چگونه می توان استهلاک را برای دارایی های نامشهود برآورد کرد؟

برای پیچیده تر کردن مسائل، برنامه استهلاک احتمالاً برای انواع مختلف سرمایه نامشهود متفاوت خواهد بود.

برای پیچیده تر کردن مسائل، برنامه استهلاک احتمالاً برای انواع مختلف سرمایه نامشهود متفاوت خواهد بود.

با توجه به شمارهگذار، اگر داراییهای نامشهود بهعنوان داراییهای سرمایهای در ترازنامه تعدیلشده لحاظ شود، هزینههای مربوط به ایجاد داراییهای نامشهود باید سرمایهگذاری شده و دوباره به صورت سود و زیان اضافه شود و استهلاک داراییهای نامشهود کسر شود.

یکی از راههای ارزیابی اهمیت سرمایه نامشهود، جایگزینی ارزش دفتری حقوق صاحبان سهام با ارزش بازار هنگام محاسبه ROE است. اینگونه باید ROE(mkt) تعیین شود.

ROE (mkt) = درآمد خالص / ارزش بازار حقوق صاحبان سهام.

خوبی این تعریف این است که ارزش بازار حقوق صاحبان سهام منعکس کننده ارزیابی بازار از ارزش کامل سرمایه نامشهود است. اگر شرکت فروخته شود، خریدار باید ارزش بازار سرمایه نامشهود در ترازنامه خود را به عنوان سرقفلی تشخیص دهد. اما در تعریف دو مشکل وجود دارد. اولاً، نمی تواند اندازه گیری درآمد خالص را همانطور که در بالا توضیح داده شد تنظیم کند. از آنجایی که تعدیل درآمد به طور کلی مثبت خواهد بود، این منجر به دست کم گرفتن بازده حقوق صاحبان سهام می شود. دوم، ارزش بازار حقوق صاحبان سهام نه تنها شامل سرمایه گذاری خالص در سرمایه نامشهود فعلی می شود، بلکه شامل انتظارات بازار از ارزش سرمایه گذاری های آتی است که بعداً انجام خواهد شد. بنابراین، مخرج بیش از حد ارزش گذاری می شود و بازده مورد انتظار از حقوق صاحبان سهام را بیشتر کاهش می دهد.

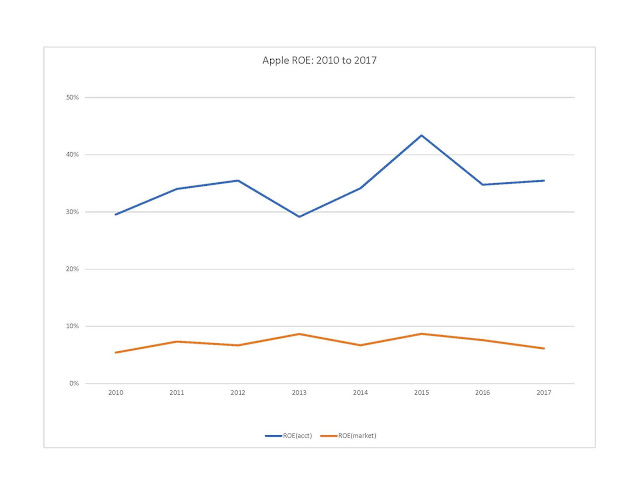

برای ارائه دیدگاهی در مورد اهمیت سؤالات فوق، نمایشهای زیر بازده سالانه حقوق صاحبان سهام را در برابر ارزش دفتری و ارزش بازار اپل و مایکروسافت نشان میدهند. هر دو شرکت بازده بسیار بالایی از حقوق صاحبان سهام حسابداری دارند. اگر فرض کنیم که برآورد منصفانه هزینه حقوق صاحبان سهام حدود 10 درصد است، به نظر می رسد که شرکت ها بسیار بیشتر از هزینه سرمایه خود درآمد دارند. اما این یک توهم است، زیرا با حذف دارایی های نامشهود، مقدار سرمایه بسیار دست کم گرفته می شود.

از سوی دیگر، هر دو شرکت کمتر از 10 درصد از ارزش بازار سهام را به دست می آورند. اما همانطور که در بالا ذکر شد، این معیار نرخ بازده واقعی را دست کم می گیرد.

نکته اصلی این است که اندازه گیری بازده حقوق صاحبان سهام تلاش آسانی نیست. هر دوی این اقدامات آشکار دارای اشکالات قابل توجهی هستند. سرمایه گذاران باید سودآوری را زیر نظر داشته باشند.