این یادداشت با استفاده از دادههای آلفابت، شرکتی که نمونهای از فرصتهای رشد و سرمایهگذاری در داراییهای نامشهود است، این مسائل را بررسی میکند.

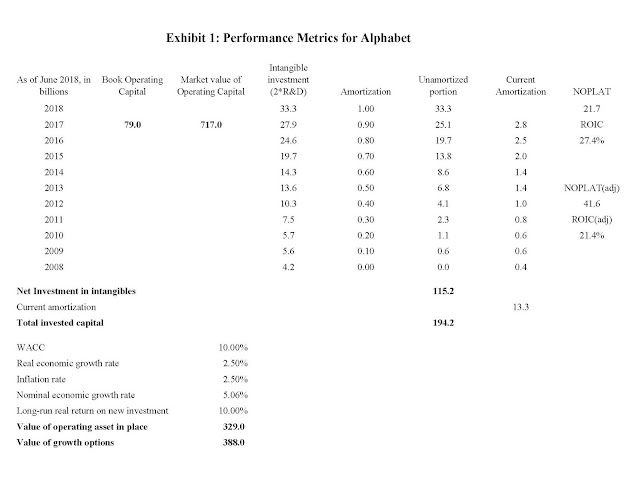

سوم، وقتی هم NOPLAT و هم سرمایه سرمایهگذاری شده برای حسابداری داراییهای نامشهود تعدیل میشوند، ROIC (adj) به 21.4 درصد کاهش مییابد. تعدیل NOPLAT شامل اضافه کردن هزینه های معکوس برای دارایی های نامشهود و کسر استهلاک دارایی های نامشهود است. برای آلفابت، اثر افزودن سرمایه گذاری در دارایی های نامشهود به مخرج بر اثر افزودن خالص مخارج سرمایه گذاری به صورتگر بیشتر است.

دو توضیح وجود دارد برای تفاوت عظیم بین ارزش دفتری سرمایه سرمایه گذاری شده، از جمله دارایی های نامشهود، و ارزش بازار. اولین مورد این است که سرمایهگذاریهای آلفابت در داراییهای مشهود و نامشهود در ابتدا پروژههای ارزش فعلی خالص مثبت (NPV) هستند. اگر یک سرمایه گذاری NPV مثبت باشد، به محض اینکه دارایی در محل قرار می گیرد، ارزش بازار آن از سرمایه سرمایه گذاری شده بیشتر می شود. این سوال را مطرح می کند که پروژه های NPV مثبت از کجا می آیند. در یک بازار رقابتی، آنها وجود ندارند. پاسخ باید این باشد که آنها عمدتاً ناشی از سرمایه نامشهود موجود هستند – چیزی که شرکت های رقیب نمی توانند آن را تکرار کنند. با ترکیب سرمایه گذاری های جدید با دارایی های نامشهود موجود است که پروژه های NPV مثبت ایجاد می شود. برخی ممکن است بگویند: اگر شرکت فقط بازارها را با دقت بیشتری جستجو کند و در نتیجه پروژه های NPV مثبت پیدا کند، چه؟ اما توانایی انجام چنین نظافتی نوعی سرمایه نامشهود است. بنابراین باز هم دارایی های نامشهود موجود منبع ایجاد ارزش هستند. دوم، در طول زمان، بازار به طور مداوم ارزش دارایی های سرمایه ای عملیاتی، از جمله دارایی های نامشهود را بر اساس جریان های نقدی که انتظار می رود تولید کنند، تجدید ارزیابی می کند.

چنین تجدید ارزیابی هایی می تواند تفاوت بین مقدار سرمایه گذاری شده در دارایی های نامشهود و ارزش بازار آنها را افزایش دهد.

با توجه به گزینه های رشد همانطور که در ابتدا توسط مایرز (1977) تعریف شد، فرصت های رشد یا گزینه های رشد عبارتند از:بهتر است به عنوان ارزش فعلی گزینه های شرکت برای انجام سرمایه گذاری های آتی در نظر گرفته شود. تمایز ایجاد شده در اینجا بین دارایی هایی است که ارزش نهایی آنها به سرمایه گذاری اضافی و اختیاری توسط شرکت بستگی دارد و دارایی هایی که ارزش نهایی آنها به چنین سرمایه گذاری بستگی ندارد.” سپس مایرز ارزش کل شرکت را به دو بخش تقسیم میکند: ارزش داراییهای موجود و ارزش گزینههای رشد. تلاشی برای توصیف نحوه محاسبه هر یک از آنها برای شرکت واقعی مانند آلفابت نیست.

قبل از بررسی ارزیابی گزینه های رشد، یک سوال اولیه در مورد رابطه دارایی های نامشهود با گزینه های رشد وجود دارد. دو شرکت را در نظر بگیرید که یکی از آنها فرصت های رشد ارزشمندی دارد و دیگری نه در حال حاضر به نحوی متفاوت هستند که وجود گزینه های رشد را توضیح می دهد. این تفاوت احتمالاً نوعی سرمایه نامشهود است. درست است که تعیین دقیق اینکه کدام دارایی های نامشهود گزینه های رشد را برای یک شرکت ایجاد می کند و نه برای شرکت دیگر می تواند دشوار باشد.

به عنوان مثال، گزینههای رشد ممکن است به داراییهای نامشهود تری مانند ساختار سازمانی یا مهارتهای کارکنان مرتبط باشند، اما منبع دقیق آن هر چه باشد، گزینههای رشد باید به برخی از داراییهای نامشهود مرتبط باشند که یک شرکت در اختیار دارد. این بدان معنی است که اگر سرمایه نامشهود به اندازه کافی گسترده تعریف شود، هیچ گزینه اضافی برای رشد وجود نخواهد داشت. ارزش بازار شرکت با ارزش بازار دارایی های عملیاتی به کلی ترین مفهوم برابر است. دلیل برجسته کردن آن چیزی که ممکن است به نظر یک تمایز متمایز باشد، اجتناب از شمارش مضاعف است. اگر همه چیزهای نامشهود به طور کامل در نظر گرفته شوند، دیگر نیازی به افزودن گزینه های رشد نیست. به عبارت دیگر، ارزش یک شرکت را می توان برابر با ارزش دارایی های موجود به اضافه ارزش گزینه های رشد یا ارزش دارایی های مشهود به علاوه نامشهود دانست، اما این دو نباید با هم ترکیب شوند.

موارد فوق به این معنی نیست که تفکیک ارزش بازار عملیاتی به ارزش گزینه های رشد و ارزش دارایی های موجود بی فایده است، فقط نشان می دهد که کاملاً به تعریف “دارایی های موجود” بستگی دارد. اگر داراییهای موجود بهطور گسترده تعریف شده باشند تا شامل همه داراییهای نامشهود از هر نوع باشند، ارزش گزینههای رشد صفر است. اما معمولاً دارایی های درجا اینگونه تعریف نمی شوند. تعریف رایج تر این است که بگوییم ارزش دارایی های موجود برابر با ارزش عملیاتی شرکت است، با این فرض که از تاریخ فعلی به بعد فقط با نرخ کل اقتصاد رشد می کند. از دیدگاه مدلسازی ارزشگذاری، این معادل با این فرض است که NOPLAT فعلی نشاندهنده «سال پایانی» و فرض رشد ثابت پس از آن است. در شکل 1، من رشد ثابت 5.06% را بر اساس تورم و رشد واقعی معادل 2.5% فرض کردم. من هم چنین فرض می کنم واقعی بازده سرمایه گذاری های جدید در حالت ثابت 10.0٪ است. با توجه به این مفروضات، ارزش پایانی (که برابر با ارزش دارایی های موجود در نظر گرفته می شود) را می توان با استفاده از فرمول های پلاگین توصیف شده توسط بردلی و جارل (2008) و کرنل و گرگر (2017) محاسبه کرد. نتیجه، همانطور که در شکل 1 نشان داده شده است، این است که ارزش دارایی های موجود به 329 میلیارد دلار می رسد و 388 میلیارد دلار ارزش برای گزینه های رشد باقی می گذارد. توجه داشته باشید که ارزش دارایی های موجود 194 میلیارد دلار بیشتر از سرمایه سرمایه گذاری شده، از جمله دارایی های نامشهود است. این امر منطقی است زیرا دارایی های نامشهود نه تنها گزینه هایی برای رشد ایجاد می کند، بلکه قدرت درآمد فعلی سرمایه سرمایه گذاری شده را نیز افزایش می دهد، که در این واقعیت منعکس می شود که ROIC از WACC بیشتر است. البته میتوان داراییها را بهطور متفاوتی تعریف کرد.

برای مثال، شرکت مشاوره Charles River Associates از پیشبینیهای پنج ساله تحلیلگر برای پیشبینی NOPLAT برای پنج سال آینده استفاده میکند و پس از آن رشد ثابتی را در نظر میگیرد. برای Alphabet، اعمال این روش ارزش تخمینی دارایی های موجود را افزایش می دهد و بر این اساس ارزش گزینه های رشد را کاهش می دهد. این نکته کلیدی را برجسته می کند که گزینه های رشد باقیمانده ای هستند که ارزش آن به روشی که برای محاسبه ارزش دارایی های موجود استفاده می شود بستگی دارد.

سرمایه در گردش خالص از پول نقد و سرمایه گذاری های کوتاه مدت تعیین می شود.